Зачем составлять личный финансовый план

Финансовое планирование – это процесс определения, планирования, достижения и пересмотра ваших жизненных целей через правильное управление вашими финансами.

Зачем составлять план на бумаге, ведь у каждого в голове есть свой готовый и всегда работающий план?

Но на практике большинство предпочитает жить здесь и сейчас, не думая о будущем, ведь "живем один раз". Как следствие – мы совершаем хаотические покупки, тратим деньги не задумываясь, а затем переходим на режим жесткой экономии. Причем под формат импульсивных покупок может попасть не только одежда или развлечения, но и предметы роскоши, квартиры и машины.

Когда я начинаю рассказывать людям о финансовом планировании, все комментарии сводятся к одному: в нашей стране пытаться планировать свою жизнь безнадежно. В итоге общение с финансовым консультантом больше всего напоминает поход в травматологию после перелома руки с единственным вопросом: "Просто скажите мне что делать. Покупать доллары или евро?" :))

Суть финансового планирования не в том, чтобы создать ложное чувство уверенности будто кто-то знает, что произойдет через тридцать или сорок лет. Обстоятельства жизни непредсказуемы, планы меняются. Все мы помним слова Джона Леннона, что жизнь – это то что, происходит с нами, пока мы строим планы.

Финансовое планирование – тот важный навык, который поможет вам в любой, даже самой неустойчивой и нестабильной жизненной ситуации спланировать будущее и лучше контролировать финансовые цели. Ведь в наше время богат зачастую не тот, кто много зарабатывает, а тот, кто грамотно распоряжается этим заработком.

Кажется сложным? Но это не так! С помощью шагов, описанных в этой статье, вы сможете самостоятельно составить базовый финансовый план и взять под контроль личные финансы и жизнь в целом.

Финансовое планирование – это процесс определения, планирования, достижения и пересмотра ваших жизненных целей через правильное управление вашими финансами.

Зачем составлять план на бумаге, ведь у каждого в голове есть свой готовый и всегда работающий план?

Но на практике большинство предпочитает жить здесь и сейчас, не думая о будущем, ведь "живем один раз". Как следствие – мы совершаем хаотические покупки, тратим деньги не задумываясь, а затем переходим на режим жесткой экономии. Причем под формат импульсивных покупок может попасть не только одежда или развлечения, но и предметы роскоши, квартиры и машины.

Когда я начинаю рассказывать людям о финансовом планировании, все комментарии сводятся к одному: в нашей стране пытаться планировать свою жизнь безнадежно. В итоге общение с финансовым консультантом больше всего напоминает поход в травматологию после перелома руки с единственным вопросом: "Просто скажите мне что делать. Покупать доллары или евро?" :))

Суть финансового планирования не в том, чтобы создать ложное чувство уверенности будто кто-то знает, что произойдет через тридцать или сорок лет. Обстоятельства жизни непредсказуемы, планы меняются. Все мы помним слова Джона Леннона, что жизнь – это то что, происходит с нами, пока мы строим планы.

Финансовое планирование – тот важный навык, который поможет вам в любой, даже самой неустойчивой и нестабильной жизненной ситуации спланировать будущее и лучше контролировать финансовые цели. Ведь в наше время богат зачастую не тот, кто много зарабатывает, а тот, кто грамотно распоряжается этим заработком.

Кажется сложным? Но это не так! С помощью шагов, описанных в этой статье, вы сможете самостоятельно составить базовый финансовый план и взять под контроль личные финансы и жизнь в целом.

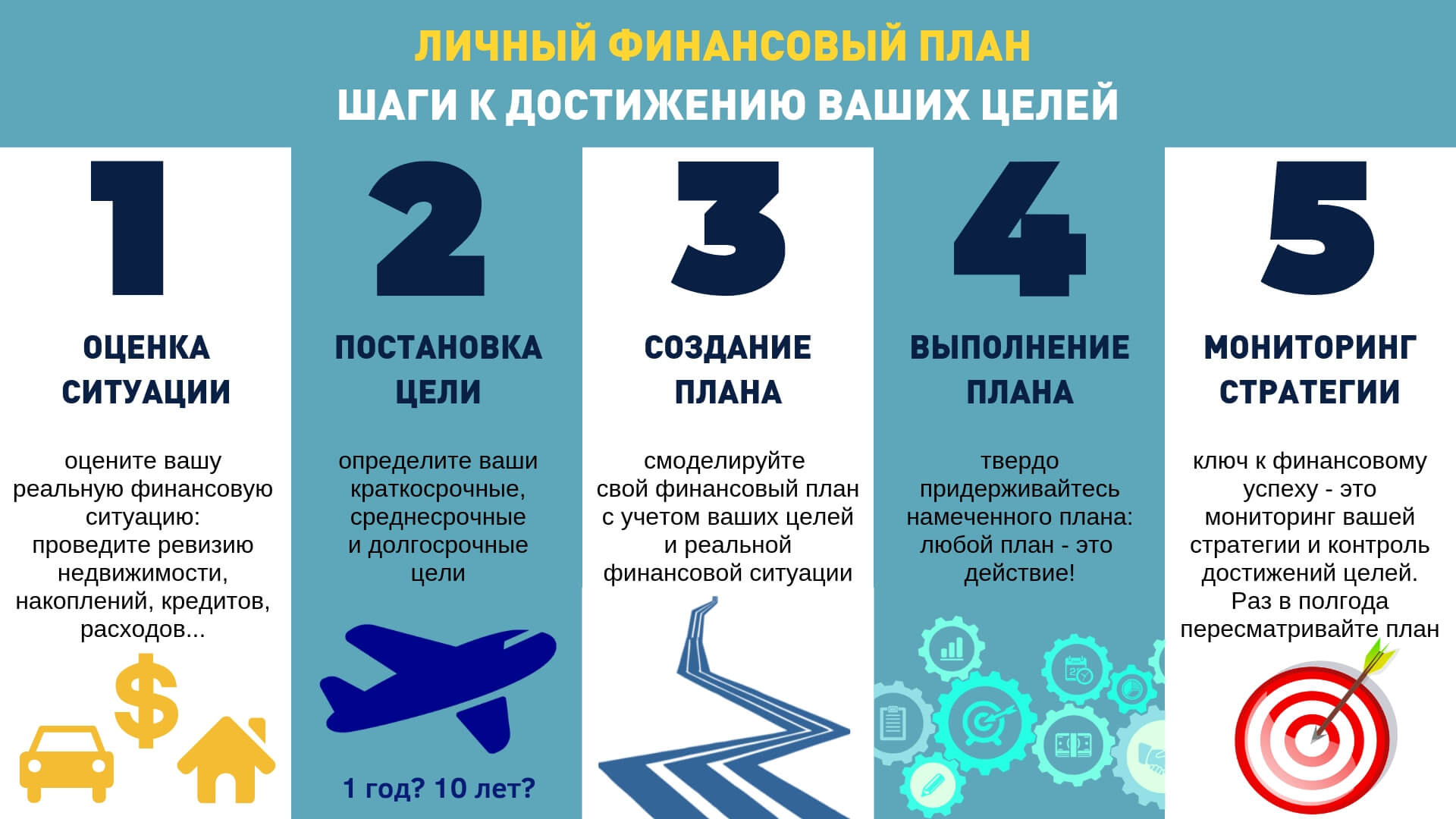

Инструкция по составлению личного финансового плана

Ключевые этапы составления личного финансового плана

Шаг 1: Оцените свою текущую финансовую ситуацию

Первый шаг – оценка текущей финансовой ситуации очень важен. Поняв в какой точке вы находитесь сейчас, вы сможете составить план движения к вашей цели.

Необходимо четко определить свои нынешние позиции – трезво взгляните на нынешнее финансовое положение. Тут важно контролировать, чтобы не включился "режим избегания", когда стараешься не замечать финансовые дыры, чтобы не признавать своих ошибок. Это могут быть давно не оплаченные коммунальные счета или покупка не по карману, содержание которой вам до сих пор дорого обходится. Будьте честны с собой и, если потребуется, обратитесь за помощью к финансовому психологу или финансовому консультанту.

Необходимо четко определить свои нынешние позиции – трезво взгляните на нынешнее финансовое положение. Тут важно контролировать, чтобы не включился "режим избегания", когда стараешься не замечать финансовые дыры, чтобы не признавать своих ошибок. Это могут быть давно не оплаченные коммунальные счета или покупка не по карману, содержание которой вам до сих пор дорого обходится. Будьте честны с собой и, если потребуется, обратитесь за помощью к финансовому психологу или финансовому консультанту.

Во-первых, определите то, чем вы владеете и сумму ваши долгов. В финансовых терминах – ваши активы и обязательства.

Для этого просто возьмите чистый лист бумаги, разделите его наполовину. В левой части напишите все ваши активы: банковские счета, недвижимость – со стоимостью для каждого пункта. В правой – все ваши обязательства: кредиты, займы, долги, отложенные платежи.

Для этого просто возьмите чистый лист бумаги, разделите его наполовину. В левой части напишите все ваши активы: банковские счета, недвижимость – со стоимостью для каждого пункта. В правой – все ваши обязательства: кредиты, займы, долги, отложенные платежи.

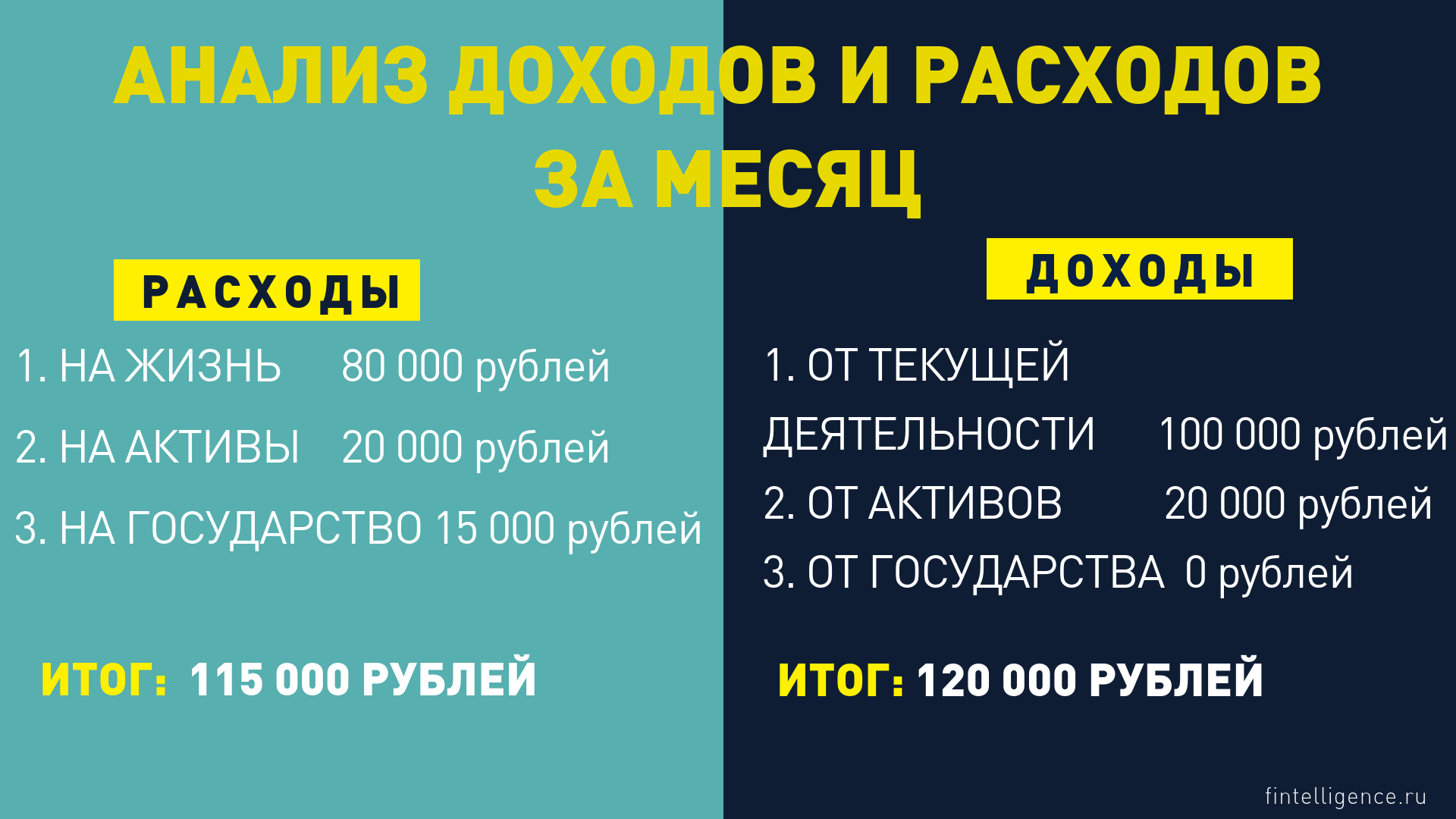

Во-вторых, проанализируйте ежемесячные финансовые поступления и расходы и найдите в них возможные точки роста.

Иногда сходу и не определишь, сколько денег уходит на еду, а сколько на развлечения и обучение детей. Если у вас такая ситуация, попробуйте несколько месяцев записывать доходы и расходы. Так вы получите на руки месячный бюджет своей семьи и по прошествии нескольких месяцев точно поймете, нужно ли что-то менять в своем финансовом поведении.

Ведите бюджет расходов постоянно! Это важнейшая часть финансового планирования.

Иногда сходу и не определишь, сколько денег уходит на еду, а сколько на развлечения и обучение детей. Если у вас такая ситуация, попробуйте несколько месяцев записывать доходы и расходы. Так вы получите на руки месячный бюджет своей семьи и по прошествии нескольких месяцев точно поймете, нужно ли что-то менять в своем финансовом поведении.

Ведите бюджет расходов постоянно! Это важнейшая часть финансового планирования.

При составлении бюджета на месяц придерживайтесь принципа 50/30/20: направляйте 50% суммы которую расходуете на необходимые траты (аренду или ипотеку, транспорт, продукты, коммунальные услуги и прочие), 30% на развлечения: (шоппинг, рестораны, уход за собой и другое), 20% должны уходить на сбережения или выплату долгов, если они есть.

Подробнее про метод

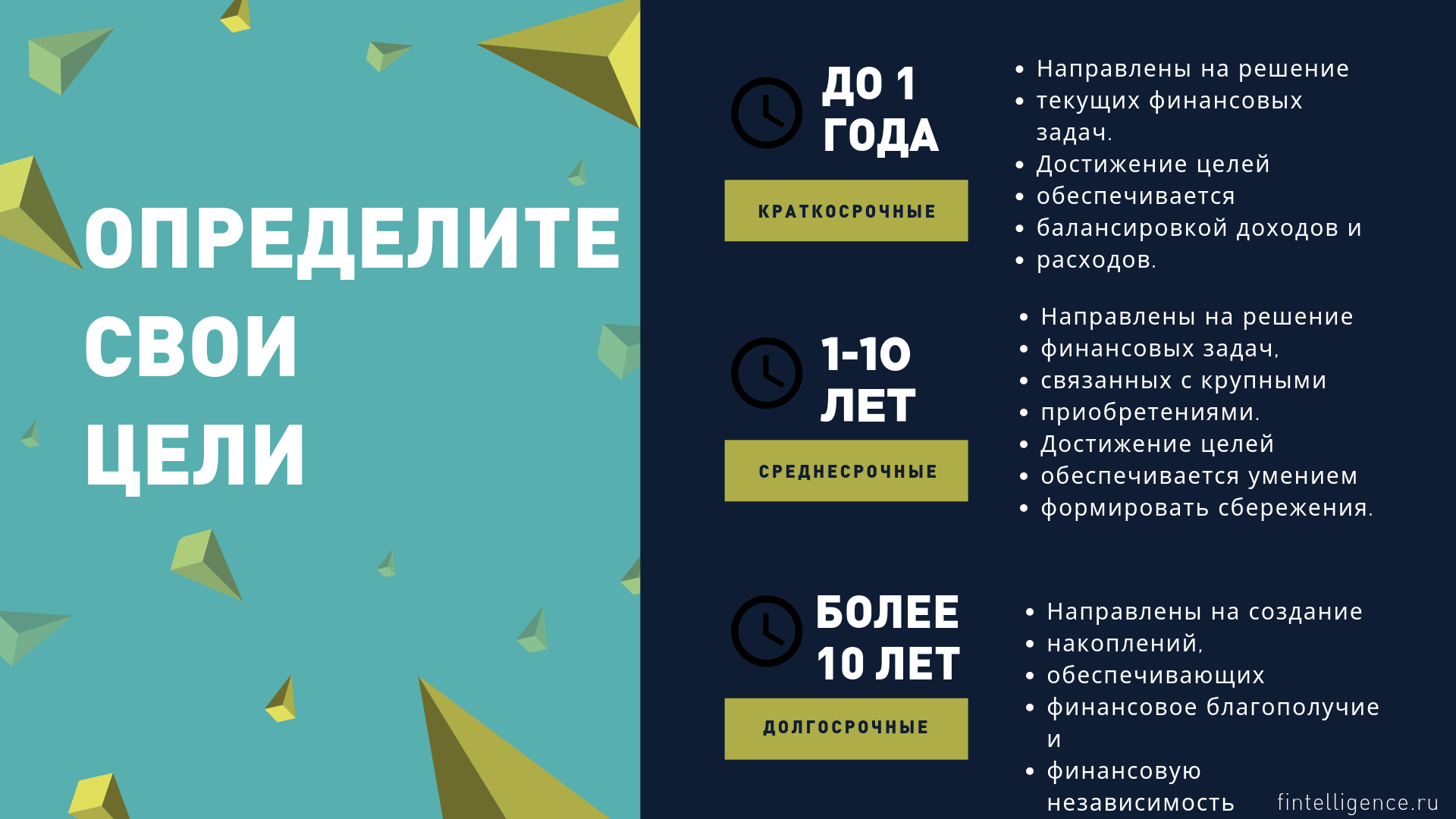

Шаг 2: Определите свои финансовые цели

Основываясь на правильном понимании своего финансового положения, вы сможете определить свои краткосрочные, среднесрочные и долгосрочные финансовые цели.

Для целей любого срока важно определить финансовую оценку на основе трех ключевых параметров:

Просто цель в духе "хочу дом на море" не сработает!

Для целей любого срока важно определить финансовую оценку на основе трех ключевых параметров:

- Какова ваша цель?

- Когда вы хотите её осуществить?

- Сколько это будет стоить?

Просто цель в духе "хочу дом на море" не сработает!

Инвестиции: чем раньше, тем лучше!

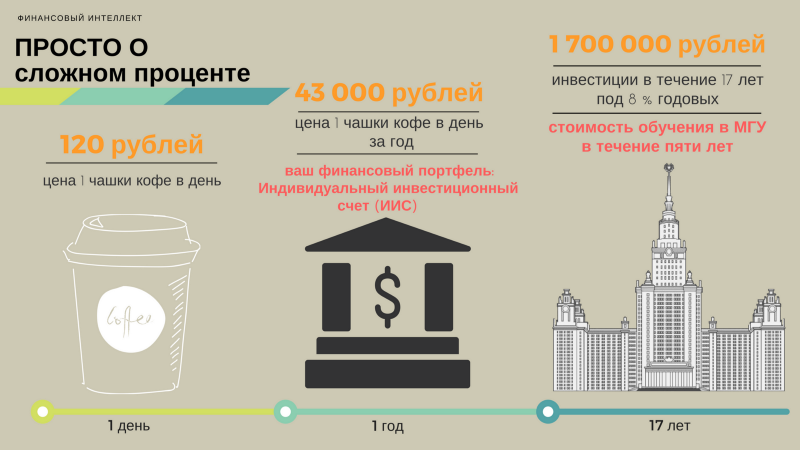

Чем раньше вы начнете экономить и вкладывать сэкономленное в инвестиции, тем больше вы испытаете на себе эффект сложного процента.

Магия сложного процента заключается в следующем: чем больше срок вложения ваших средств и чем стабильнее вы пополняете инвестиционный счет, тем более впечатляюще растут ваши средства. Зарабатываемые вами проценты с ошеломляющей скоростью прирастают с каждым годом.

К примеру. Если ежедневно откладывать в копилку всего 120 руб., то за 17 лет вы накопите 734 000 руб. Казалось бы, сумма не маленькая. Но она на 1 МИЛЛИОН рублей меньше, чем сумма от инвестирования тех же 120 рублей за 17 лет. Мы высчитали цену умному вложению — это +1 млн. руб.

Сложный процент принесет еще еще более впечатляющий результат, если откладывать по 120 "кофейных рублей" в день в связи с планом выйти на пенсию через 35 лет. В этом случае на вашем пенсионном счету будет 8,5 млн. руб.

Согласитесь, что мало кто из нынешних пенсионеров отказался бы от этой суммы на счете.

Теперь выпивая чашечку кофе, вы знаете ему цену — 1.700.000 рублей через 17 лет или 8.500.000 рублей на пенсии.

Постарайтесь просто понять: если у вас есть возможность откладывать 120 рублей ежедневно и разумно их инвестировать, то вы уже миллионер.

Магия сложного процента заключается в следующем: чем больше срок вложения ваших средств и чем стабильнее вы пополняете инвестиционный счет, тем более впечатляюще растут ваши средства. Зарабатываемые вами проценты с ошеломляющей скоростью прирастают с каждым годом.

К примеру. Если ежедневно откладывать в копилку всего 120 руб., то за 17 лет вы накопите 734 000 руб. Казалось бы, сумма не маленькая. Но она на 1 МИЛЛИОН рублей меньше, чем сумма от инвестирования тех же 120 рублей за 17 лет. Мы высчитали цену умному вложению — это +1 млн. руб.

Сложный процент принесет еще еще более впечатляющий результат, если откладывать по 120 "кофейных рублей" в день в связи с планом выйти на пенсию через 35 лет. В этом случае на вашем пенсионном счету будет 8,5 млн. руб.

Согласитесь, что мало кто из нынешних пенсионеров отказался бы от этой суммы на счете.

Теперь выпивая чашечку кофе, вы знаете ему цену — 1.700.000 рублей через 17 лет или 8.500.000 рублей на пенсии.

Постарайтесь просто понять: если у вас есть возможность откладывать 120 рублей ежедневно и разумно их инвестировать, то вы уже миллионер.

Шаг 3: Разработайте базовый личный финансовый план

Базовый финансовый план обязательно должен включать следующие категории:

- Расходы на финансовые цели

- Включите в эту категорию такие такие жизненные события, как дальнейшее образование, женитьба, покупка недвижимости, рождение детей, поддержка родителей, смена карьеры, начало бизнеса или выход на пенсию.

- Страхование

- Неожиданные ситуации в жизни, такие как несчастные случаи и болезни, могут значительно истощить ваши сбережения. Наличие адекватного страхового покрытия должно стать ключевым компонентом вашего финансового планирования. Как минимум, рассмотрите критическое страхование от несчастных случаев и инвалидности. Советую также найти возможность для создания резервного фонда, размер которого позволит покрыть расходы на проживание от трех до шести месяцев.

- Планирование наследства

- Подготовка к худшему может быть неприятной, но это неотъемлемая часть вашего долгосрочного финансового плана. В случае серьезного заболевания, инвалидности или смерти важно, чтобы ваши финансы были в порядке. Благодаря финансовому плану ваша семья будет лучше подготовлена к решению жизненных проблем и чрезвычайных ситуаций.

- Пенсионное планирование

- Поможет вам определить: сколько денег нужно скопить до выхода на пенсию, чтобы инвестирование и управление финансами могло покрывать расходы в после пенсионные годы.

- Кредитное планирование.

- Личные кредиты и ипотека могут помочь вам в достижении краткосрочных финансовых целей. Но чрезмерная задолженность может поставить под угрозу весь жизненный план. В кредитном планировании всегда советую убедиться, что вы контролируете кредит, а не наоборот.

Определите свою склонность к риску

Инвестирование играет важную роль в финансовом планировании, поскольку с его помощью вы максимально эффективно можете достичь финансовых целей. Если просто откладывать деньги в сейф или "под подушку", то они только обесценятся в результате инфляции.

Важнейшая часть личного финансового плана – инвестиционный портфель, который согласуется по срокам и суммам инвестиций с вашими целями. Важнейшая часть инвестиционного портфеля – определение собственного риск-профиля.

Риск-профиль означает допустимый и комфортный для вас уровень риска при инвестировании. Обычно типы инвесторов и, соответственно, инструменты инвестирования делят на 3 категории: консервативные, умеренные и агрессивные.

Важнейшая часть личного финансового плана – инвестиционный портфель, который согласуется по срокам и суммам инвестиций с вашими целями. Важнейшая часть инвестиционного портфеля – определение собственного риск-профиля.

Риск-профиль означает допустимый и комфортный для вас уровень риска при инвестировании. Обычно типы инвесторов и, соответственно, инструменты инвестирования делят на 3 категории: консервативные, умеренные и агрессивные.

Выберите класс активов и инструменты для инвестиций

После определения своего риск-профиля можно приступить к формированию инвестиционного портфеля. Здесь важно грамотное распределение долей между консервативными и агрессивными инструментами. Чем на больший срок вы планируете вложения, тем большую долю можно вкладывать в агрессивные инструменты. Поэтому инвестирование рекомендуют начинать в как можно более молодом возрасте, ведь в этом случае допустимо большую часть сбережений вкладывать в агрессивные инструменты с высокой потенциальной доходностью.

После определения инструментов для инвестиций приступайте непосредственно к финансовым расчетам. Сами расчеты делать не сложно, если известны цели, исходные данные и суммы регулярных инвестиций. Здесь вам потребуется базовое владение Excel или Google таблицами. Советую для начала сделать простые расчеты без учета инфляции, чтобы посмотреть реализуются ли ваши цели в сегодняшних условиях. Более опытным инвесторам от учета инфляции уже никуда не деться.

После определения инструментов для инвестиций приступайте непосредственно к финансовым расчетам. Сами расчеты делать не сложно, если известны цели, исходные данные и суммы регулярных инвестиций. Здесь вам потребуется базовое владение Excel или Google таблицами. Советую для начала сделать простые расчеты без учета инфляции, чтобы посмотреть реализуются ли ваши цели в сегодняшних условиях. Более опытным инвесторам от учета инфляции уже никуда не деться.

Составьте личный финансовый план

Личный финансовый план вы можете составить как самостоятельно, так и обратившись к профессионалам. Владея инструментарием электронных таблиц, вы сможете корректно составить долгосрочный план и тщательно проанализировать свою текущую финансовую ситуацию.

Почему все больше людей обращаются к профессионалам, если можно самому сделать финансовый план?

Во многом причина кроется в пресловутой психологии денег. Самостоятельно составляя финансовый план, вы будете находиться под влиянием собственного прошлого опыта, удачного и не очень. И этот опыт может просто напросто не показать вам новых и очевидных финансовых решений.

Доверить составление плана профессионалу, другому человеку – означает увидеть собственную финансовую ситуацию со стороны, непредвзято. Поверьте, почти всегда, обращаясь ко мне за составлением финансового плана, клиенты бывают удивлены, что не замечали таких простых и эффективных решений. И это не потому, что я знаю больше вас об инвестициях и финансах, просто я – не вы.

Почему все больше людей обращаются к профессионалам, если можно самому сделать финансовый план?

Во многом причина кроется в пресловутой психологии денег. Самостоятельно составляя финансовый план, вы будете находиться под влиянием собственного прошлого опыта, удачного и не очень. И этот опыт может просто напросто не показать вам новых и очевидных финансовых решений.

Доверить составление плана профессионалу, другому человеку – означает увидеть собственную финансовую ситуацию со стороны, непредвзято. Поверьте, почти всегда, обращаясь ко мне за составлением финансового плана, клиенты бывают удивлены, что не замечали таких простых и эффективных решений. И это не потому, что я знаю больше вас об инвестициях и финансах, просто я – не вы.

Шаг 4: Твердо придерживайтесь намеченного плана

Многие, составив личный финансовый план, на этом успокаиваются и считают цель достигнутой. В итоге цели не достигнуты, финансовые результаты на нуле, и вот невдалеке уже маячит очередной кредит. Не совершайте эту ошибку большинства! Начните поэтапно реализовывать все намеченное в личном финансовом плане.

Только самодисциплина и неуклонное следование плану – залог успеха в достижении своих финансовых целей. Я не встречала таких людей, кто достиг финансового благополучия, не имея четкого плана действий. Но, к сожалению, знаю достаточно тех, кто ничего не достиг, лишь потому, что не смог вовремя собраться и реализовать задуманное.

Только самодисциплина и неуклонное следование плану – залог успеха в достижении своих финансовых целей. Я не встречала таких людей, кто достиг финансового благополучия, не имея четкого плана действий. Но, к сожалению, знаю достаточно тех, кто ничего не достиг, лишь потому, что не смог вовремя собраться и реализовать задуманное.

Шаг 5: Регулярно возвращайся к плану

В личном финансовом плане невозможно учесть все меняющиеся обстоятельства. Личная ситуация меняется, внешние обстоятельства врываются в наши планы. Этого не нужно бояться. Важно помнить, что корректно составленный личный финансовый план учитывает и сегодняшнюю ситуацию, и будущие перспективы.

Необходимо раз в полгода возвращаться к плану, анализировать, что изменилось, вносить коррективы. Самый первый план нужен, чтобы начать движение, сделать первые шаги к финансовым целям, и изменить его впоследствии.

Рекомендую для достижения ваших финансовых целей регулярно проверять эффективность инвестиционного портфеля и при необходимости ребалансировать активы и финансовые инструменты. Это поможет вам избежать сохранения небезопасного портфеля, который чрезмерно концентрирован на не самых удачных классах активов.

Финансовое планирование – это динамичный и непрерывный процесс. Не бойтесь корректировать его, если Вы должны скорректировать свой план, когда есть значительные изменения в рыночных условиях или когда вы вступаете в другую жизненную стадию. Вы должны внести коррективы в соответствии с вашими ресурсами, потребностями и ситуациями, чтобы убедиться, что ваш план соответствует вашим финансовым целям.

Необходимо раз в полгода возвращаться к плану, анализировать, что изменилось, вносить коррективы. Самый первый план нужен, чтобы начать движение, сделать первые шаги к финансовым целям, и изменить его впоследствии.

Рекомендую для достижения ваших финансовых целей регулярно проверять эффективность инвестиционного портфеля и при необходимости ребалансировать активы и финансовые инструменты. Это поможет вам избежать сохранения небезопасного портфеля, который чрезмерно концентрирован на не самых удачных классах активов.

Финансовое планирование – это динамичный и непрерывный процесс. Не бойтесь корректировать его, если Вы должны скорректировать свой план, когда есть значительные изменения в рыночных условиях или когда вы вступаете в другую жизненную стадию. Вы должны внести коррективы в соответствии с вашими ресурсами, потребностями и ситуациями, чтобы убедиться, что ваш план соответствует вашим финансовым целям.